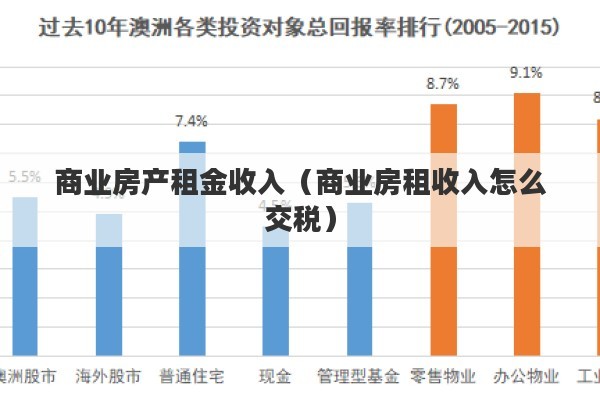

本篇文章给大家谈谈商业房产租金收入,以及商业房租收入怎么交税对应的知识点,希望对各位有所帮助,不要忘了收藏本站喔。

本文目录一览:

租金收入怎么计提房产税

法律主观:《房产税暂行条例》明确规定:房产出租的,以房产租金收入为房产税的计税依据。房产税的税率,依照房产租金收入计算缴纳的,税率为12%。

房产税计提时:借:税金及附加-房产税贷:应交税费-房产税上交的时候:借:应交税费-房产税贷:银行存款房产税是以房屋为征税对象,按房屋的计税余值或租金收入为计税依据,向产权所有人征收的一种财产税。

个人出租住房的租金收入计征,其公式为:应纳税额=房产租金收入×4%【法律依据】《中华人民共和国房产税暂行条例》第三条 房产税依照房产原值一次减除10%至30%后的余值计算缴纳。

从价计征是按房产的原值减除一定比例后的余值计征:其公枣肆式为:应纳税额=应税房产原值×(1-扣除比例)×年税率2%。

)计提时:借:税金及附加贷:应交税费——应交房产税(2)缴纳时:借:应交税费——应交房产税贷:银行存款房产税相关内容房产税是根据房产价值或租金收入向产权所有者或使用者征收的一种税。

以2019年北京市的税率和速算扣除数为例,月租金收入为3600元,则个人所得税应为:(3600 - 800)× 20% - 555 = 145元左右。综上,出租房屋一月3600元的房子,需要缴纳的房产税为1440元,个人所得税为145元左右。

商业房出租税率是多少

1、法律分析:商用房屋租赁税率一般如下:税金应该让出租方来缴纳。出租方要按租金年收入的12%来交房产税。在办理租赁登记时,租赁双方应该要按租赁合同所载租赁金额的千分之一贴花。

2、%交纳房产税。根据律临查询得知,交房产税,出租方要按租金年收入的12%交纳房产税。

3、商业用房的出租税种包括:增值税、城建税、教育附加、地方附加、所得税、房产税等。一般纳税人出租不动产(包括商业房)增值税税率10%;个人和小规模纳税人出租商用房增值税征收率5%。

4、个人出租居民住房,按4%的税率缴纳房产税。个人出租商住两用房,出租后用于居住的,按3%的税率缴纳营业税;出租后用于生产经营的,按5%的税率缴纳营业税。

5、法律主观:个人房租 税率是多少 ,这个你可以参考,个人出租非住房(商铺、写字间等)应缴纳以下税款:房产税:以租金收入12%计算缴纳(根据《中华人民共和国 房产税暂行条例 》第四条的规定)。

6、增值税是指出租商业用房所得的租金需要缴纳的税费,税率为11%或6%;印花税是指租赁合同需要盖章并缴纳税费,税率为0.1%;房产税是指出租商业用房所需要缴纳的税费,税率为2%。

商铺年租金12万需要交多少税

1、法律分析:房产税:14400元;个人所得税:1600元,共计交16000元。

2、万。将商铺出租出去后,需按照12%的税率缴纳税款,所以在年租金为12万的情况下,需缴纳的税款为12*12%=14万元。

3、法律分析:个人房子出租的话不仅要交个人所得税,还要交房产税的。

商铺租赁税费征收的标准是

法律分析:(一)营业税:月租金收入不足20000元的,免征营业税。月租金收入超过20000元的,按“服务业—租赁业”依5%的税率,缴纳营业税(同时缴纳城建税、教育费附加、防洪费和地方教育附加)。

法律主观:商铺租赁税费征收的标准是: 月租金收入低于20000元的,免征营业税; 月租金收入高于20000元的,按照5%的税率,缴纳营业税。同时缴纳城建税、教育费附加、防洪费和地方教育附加。

商铺租赁税费征收的标准是:月租金收入不足20000元的,免征营业税;月租金收入超过20000元的,按服务业—租赁业,依5%的税率,缴纳营业税。同时缴纳城建税、教育费附加、防洪费和地方教育附加。

个人取得月租金收入不足20000元的,按12%税率征收房产税,按10%税率征收个人所得税,免征营业税。

房产税的租金收入按什么计算的

法律主观:《房产税暂行条例》明确规定:房产出租的,以房产租金收入为房产税的计税依据。房产税的税率,依照房产租金收入计算缴纳的,税率为12%。

个人出租非住房(商铺、写字间等)应缴纳以下税款:房产税:以租金收入12%计算缴纳。(根据《中华人民共和国房产税暂行条例》第四条的规定)营业税:以租金收入的5%计算缴纳。

从价计征是按房产的原值减除一定比例后的余值计征:其公式为:应纳税额=应税房产原值×(1-扣除比例)×年税率2%。

房产出租的,以房产租金收入为房产税的计税依据。其公式为:应纳税额=租金收入x12%。房产税是以房屋为征税对象,按房屋的计税余值或租金收入为计税依据,向产权所有人征收的一种财产税。

关于商业房产租金收入和商业房租收入怎么交税的介绍到此就结束了,不知道你从中找到你需要的信息了吗 ?如果你还想了解更多这方面的信息,记得收藏关注本站。